こんにちは、ととです。

最近の日本株が急騰していますね!そのおかげで資産は増えている一方、新規で買付がしにくくなっていることも事実です。

私は日本株投資がメインで、米国株の比率は高くないのですが、日本株が高騰しているので、米国株への投資も再開しています。

米国株への投資は、米国のインフレと金利引き上げによる急激な円安で控えていたのですが、為替影響以上に株価が下がっている優良銘柄を探して投資するようにしています。

今回は連続増配16年のベライゾンの決算分析と今後の投資方針を解説いたします。今後の買付目安も解説しているので、ぜひ最後までご覧ください。

今回の決算で重要なポイントは以下となります。

・16年連続増配!!

・株価下落に伴い配当利回り上昇

・いますぐに購入したい銘柄!

本記事はベライゾンの決算報告から引用しております。また、数値は全て1$=140円で計算しています。

ベライゾン

米国の通信事業会社で、その規模は米国第2位となっております。日本で言うところのKDDIです。

無線通信事業が売上の柱となっており、携帯電話事業はおよそ1億1600万人の契約があります。その他にも、住宅や事業者への固定回線通信事業も行なっております。

指標分析

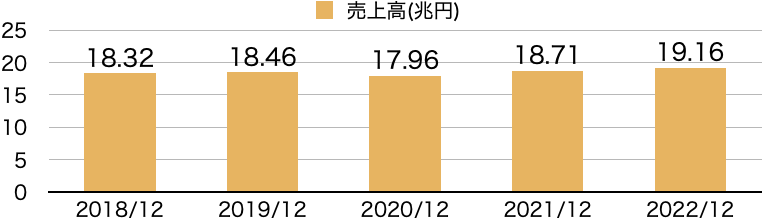

売上高【評価:○】

売上高はほぼ一定のレンジで推移しており、継続して売上を維持していることが評価できます。

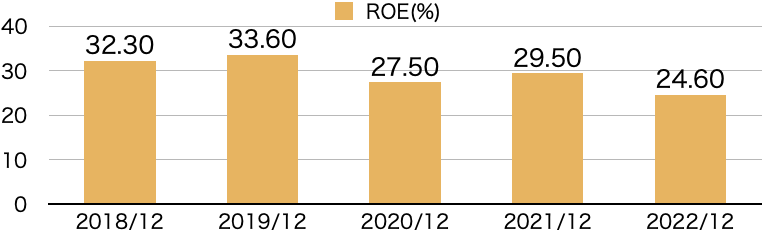

利益率(ROE)【評価:◎】

非常に高い値で推移しています。直近の3年間で落ち込んでいるものの、24.6%は非常に高い利益率であると判断します。

ちなみに、KDDIのROEは15%程(十分高い)でしたので、比較することでベライゾンのROEの高さがわかりますね。

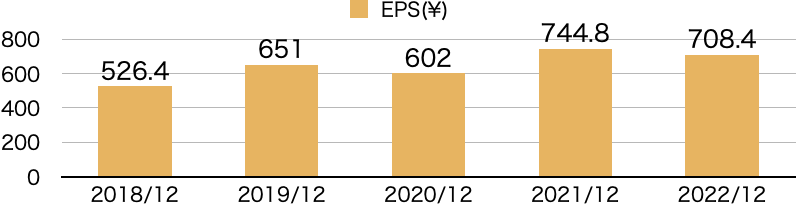

EPS【評価:○】

EPSも安定して上昇しています。連続増配を続けていますが、EPSがこのまま推移すれば、今後も継続していくと思われます。

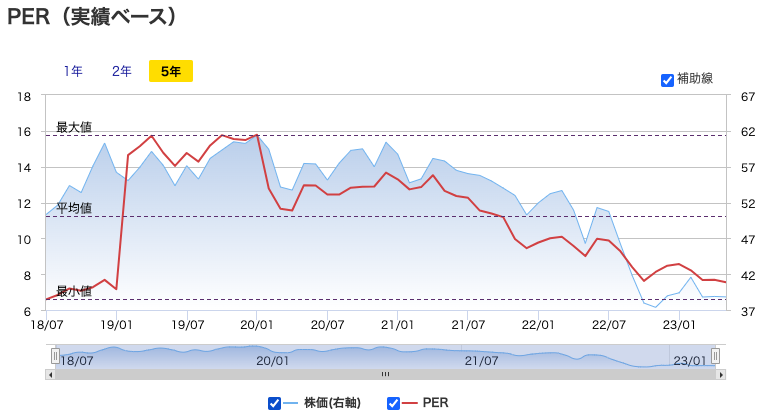

PER【評価:◎】

PERのレンジは6.6から15.8で推移しており、現在の値は6.7となっており、直近の株価下落により非常に割安と判断できます。

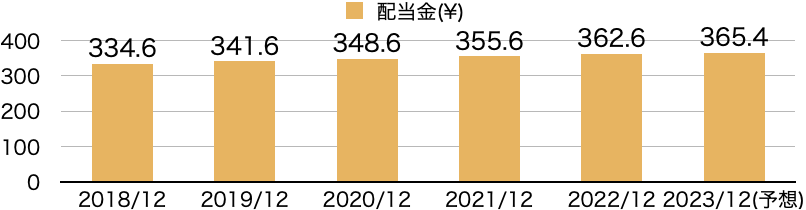

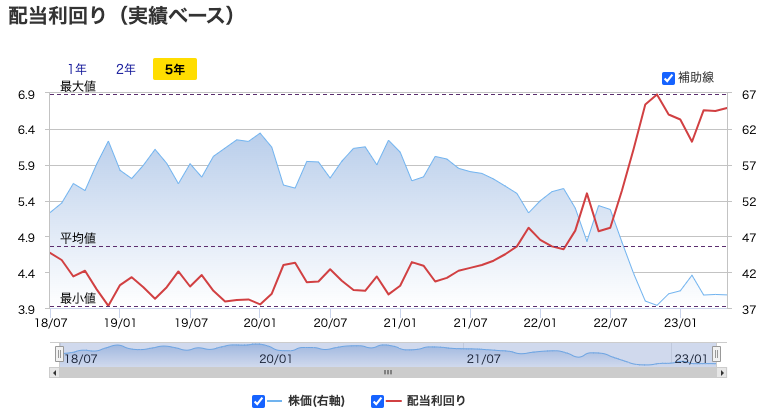

配当利回り【評価:◎】

配当金は16年連続増配となっており、安心して投資できる推移です。

また、配当利回りの推移は3.9から6.9%となっており、現在の配当利回りは7.5%(2023/6/5時点)です。

株価の下落とともにかつて無いほどの高配当となっております。

マネックス銘柄スカウター|マネックス証券

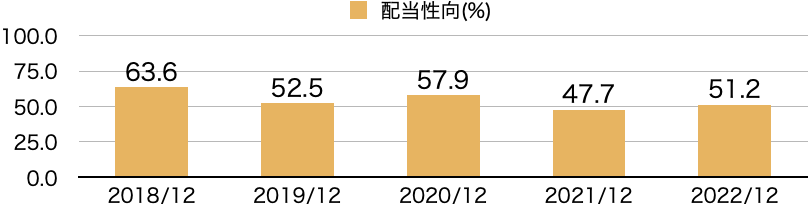

配当性向【評価:○】

配当性向は40から60%台をキープしており、問題ないと考えます。本業で稼いでいるため、まだまだ増配余地はありそうです。

自己資本比率【評価:△】

KDDIなどと比較すると、自己資本比率は半分程度にとどまります。過去5年をみても同水準なので、深刻な影響はないですが、金利上昇などによる財務影響が懸念されるため、財務指標等をモニタする必要がありそうです。

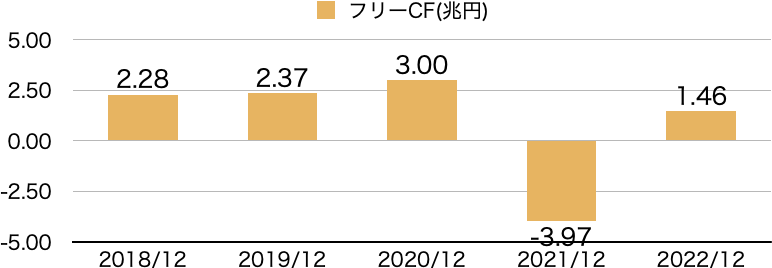

フリーCF【評価:○】

フリーCFは投資CFが例年から倍増していた2021年12月期を除いてプラスで推移しています。

また、営業CFは安定してお金を稼げているので、CFに関する懸念事項はありません。

まとめ

・16年連続増配!!

・株価下落に伴い配当利回り上昇

・いますぐに購入したい銘柄!

直近の株価下落に伴い配当利回りが上昇していること、かつ16年連続増配であることを加味すると、今すぐに購入したい銘柄です。

また、株価下落は業績悪化に伴うものではないため、安心して投資判断ができます。

以上、この記事が皆さんの投資の助けになれば幸いです。

コメント