こんにちは、ととです。

今回は高配当銘柄の積水ハウスの決算と購入タイミングの分析を行います。

決算のどこを見ればいいか分からない方や、購入をご検討の方の判断材料になりますので、是非最後までご覧ください。

・売上、EPS共に増加!

・増配!今期も増配見込み!

・将来利回りは4.51%で投資価値あり

本記事は積水ハウスの決算報告から引用しております。

なお、銘柄分析については、以下の記事で解説していますので、ぜひご覧ください。

積水ハウス

一度は聞いたことのある企業名で、高級戸建中心の住宅メーカーです。請負型(戸建鉄筋・木造住宅など)、ストック型(リフォームなど)、開発型(分譲、マンションなど)といったビジネスが主な事業となります。

指標分析

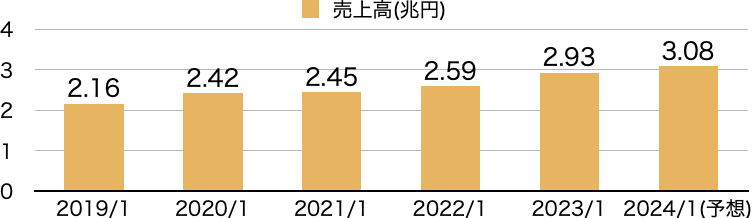

売上高【評価:○】

売上高はコロナ禍でも減少せず、右肩上がりを維持しています。今期の予想も3兆円を超える見込みとなっており、安定した売上が予想されます。

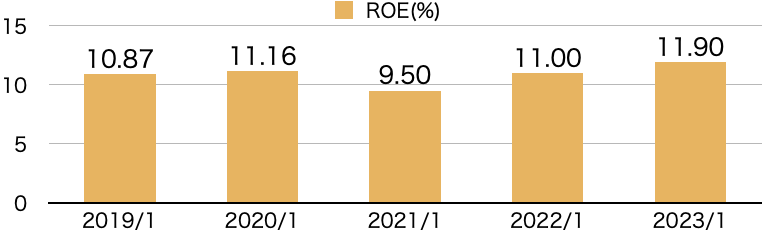

利益率(ROE)【評価:○】

第5次中期経営計画(2020から2022年度)では10%以上を目標として、3ヶ年平均で10.8%と達成しており、第6次中期経営計画(2023から2025年度)では11%が目標です。

そのような目標設定の中で、2022年度は11.9%と目標を達成しています。また、2023年度以降も11%以上を維持すると期待できます。

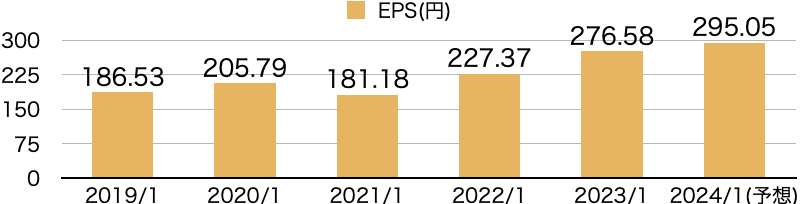

EPS【評価:○】

EPSも右肩上がりに増加しています。中期経営計画でも2025年度のEPSは331.20を予想していますので、継続的にEPSが増加していくと見込まれます。

PER【評価:△】

PERのレンジは8.0から12.9で推移しており、今年度末のEPS予想から現在(2023/5)のPERを算出すると、9.96と平均的な水準です。

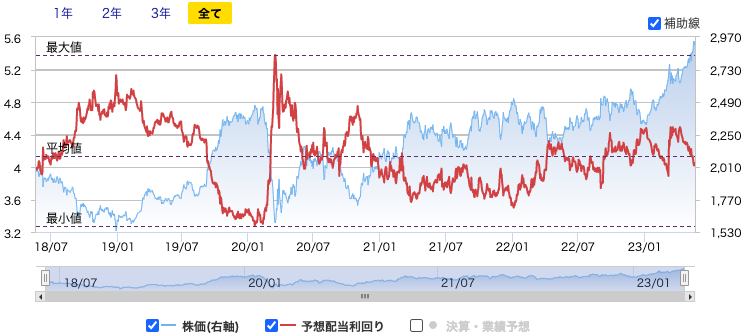

配当利回り【評価:△】

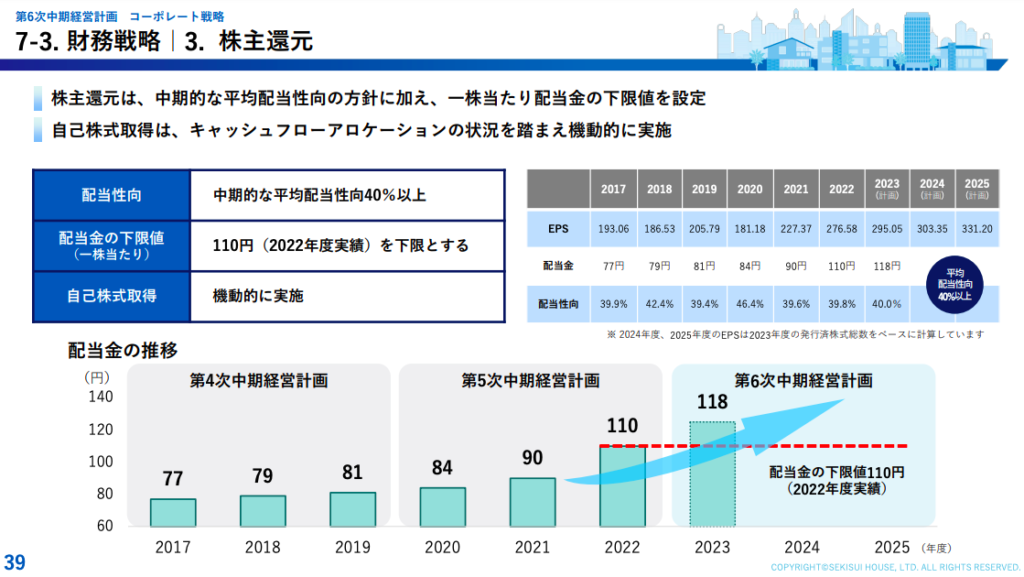

配当金は2023年1月期に増配となり、110円です。また、今期も118円予想と増配は継続する見込みです。中期経営計画でも配当金の下限が110円と設定されていますので、安心した配当収入が見込めます。

現在の配当利回りは4.02%となっており、過去5年間の推移が3.28から5.38%となっており、平均値程度の数値となります。

マネックス銘柄スカウター|マネックス証券

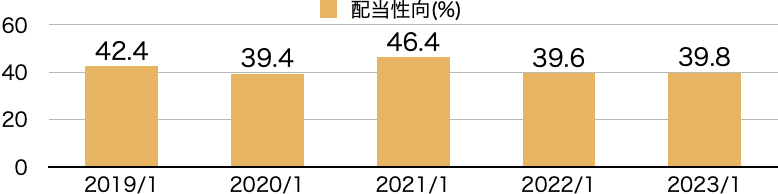

配当性向【評価:○】

配当性向については、概ね40%程度を維持しており、中期経営計画でも40%以上が明記されています。

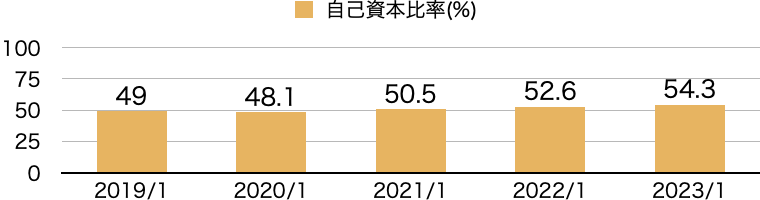

自己資本比率【評価:○】

自己資本比率は50%程度を維持しており、問題ないと考えます。

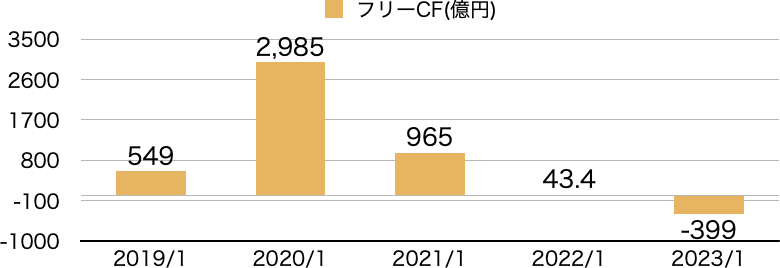

フリーCF【評価:○】

今期でマイナス転換してしまいましたが、営業CFは継続してプラスを維持しております。また、投資CFにて賃貸用不動産購入及びChesmar社買収したことがマイナス転換した原因でした。

投資CFの増加によるフリーCF減少であるので、問題ないと考えます。

まとめ

・売上、EPS共に増加!

・増配!今期も増配見込み!

・将来利回りは4.51%で投資価値あり

配当金は下限設定されているので、安定した配当収入が見込めます。現在の配当利回りは4.02%ですが、将来の配当金をEPSと配当性向から試算すると、2025年度で132.48です。

現在の株価2,938円で将来の配当利回りを算出すると4.51%となりますので、十分投資対象となりえると判断しています。

以上、この記事が皆さんの投資の助けになれば幸いです。

コメント