こんにちは、ととです。

今回は高配当銘柄の野村HDの決算と売却タイミングについて解説します。過去に配当利回りだけを見て購入してしまった銘柄で、決算から売却価格を算出しています。

・5円の減配!

・あえて投資するメリットなし!

本記事は野村ホールディングスの決算報告から引用しております。

なお、銘柄分析については、以下の記事で解説していますので、ぜひご覧ください。

野村HD

証券業を中核とする投資・金融サービス業であり、資金調達や資産運用などのサービスを展開している。

私も野村証券の口座を持っていますが、会社の持株会からの移管先の口座として使用しております。しかし、当証券は手数料の面でネット証券に劣るため、通常の取引はSBI証券や楽天証券を使用しています。

指標分析

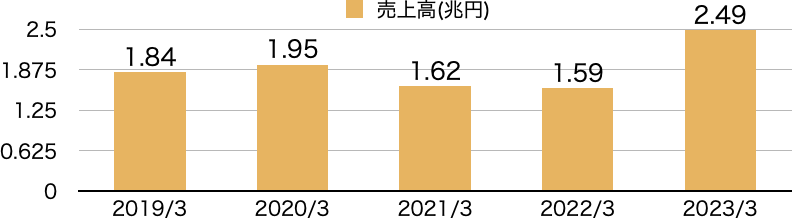

売上高【評価:△】

売上高(野村HDでは収益)は上昇しておりますが、金融費用控除後の収益は前期比2%減、純利益は35%減となっております。決算報告では主要3セグメント全てで減益となっており、フロー収入減少、投資損益の減少及び固定費増加が原因となっております。

また来年の新NISAは新規参入者のほとんどがSBI証券または楽天証券で口座を作成すると予想しているため、当証券の恩恵は少ないと考えます。

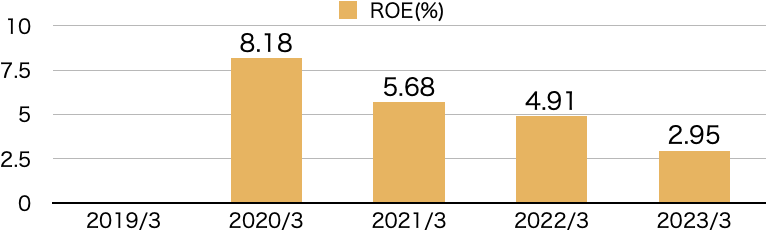

利益率(ROE)【評価:×】

綺麗な右肩下がりです。2020/3が一過性の数値だとしても、減少傾向なので稼ぐ力が弱まっていることを示します。

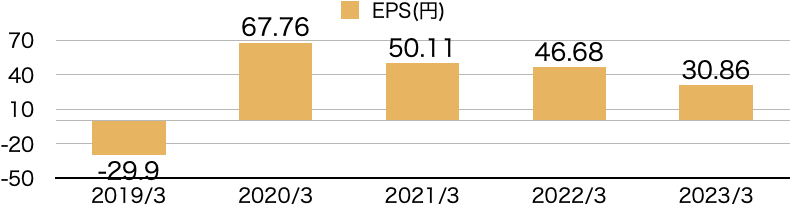

EPS【評価:×】

こちらも右肩下がりとなっております。EPSは配当金の金額に直結するため、懸念事項の一つです。

PER【評価:△】

過去5年のレンジは5.2から12.7で推移しておりましたが、今回決算のEPSから現在(2023/5)のPERを算出すると、16.3となり割高な状況です。

割高ということは、保有している方にとっては売り時とも取れます。ご自身の取得金額なども加味して投資判断してください。ちなみに私は含み益も損もないため、頃合いをみて売却します。

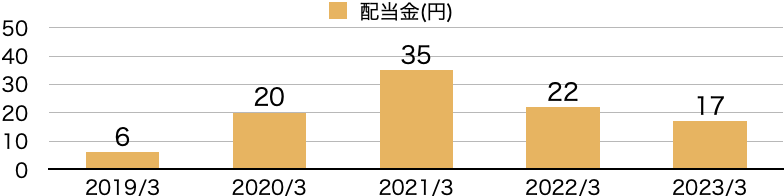

配当利回り【評価:△】

業績低迷と共に配当金の減配がありました。2年連続の減配ですので、よっぽど収益を上げるか配当性向を高めるかしなければ増配は見込めません。現在の配当利回りは3.39%となっております。

また、配当利回りの5年間の推移が1.03から7.40%となっており、ここからも現在の配当利回りが低いことが分かります。

マネックス銘柄スカウター|マネックス証券

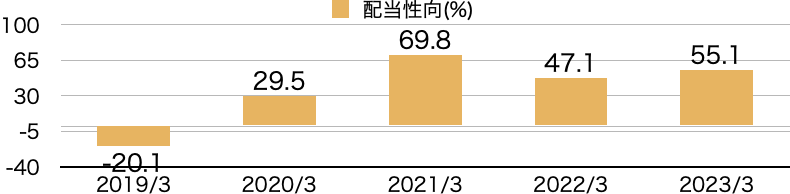

配当性向【評価:○】

今期の配当性向はEPSと配当金から計算すると55.1%となります。併せて、決算ハイライトでも配当方針の記載があり、40%以上と明記されました。

ただし、EPSが減少傾向ですので、今後も減少が続くのであれば配当金は減少すると想定しています。

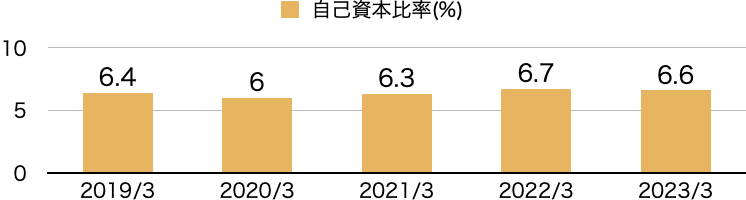

自己資本比率【評価:△】

6%程度を維持しています。今後もこの数値は維持されていくと想定していますが、経営への影響はないと考えます。

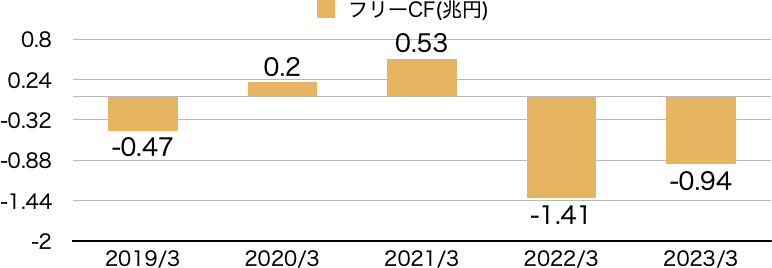

フリーCF【評価:×】

2022/3期からマイナスに転換しております。業績の悪化も原因のひとつと思われます。

また、収益が減少している中でフリーキャッシュフローがマイナスであれば、抜本的な対策が打ちづらいことが想定され、業績悪化が長引くことを懸念しています。

まとめ

・5円の減配!

・あえて投資するメリットはなし!

減配かつEPSが減少傾向であることや現在割高なことも加味すると、あえて投資するメリットはないと考えます。

私は過去に配当利回りだけ見て購入しましたが、決算の分析を行なっていれば購入することはなかったでしょう。また、幸いにも現在は含み益/損もない状態ですので、折を見て売却する方針です(配当分儲けたというところでしょうか)。

以上、この記事が皆さんの投資の助けになれば幸いです。

コメント