こんにちは、ととです。

今回は高配当銘柄のSBIHDの決算と購入タイミングの分析を行います。

決算のどこを見ればいいか分からない方や購入をご検討の方の判断材料のひとつになりますので、是非最後までご覧ください。

・配当維持!

・新NISAやネオモバ統合で増配の可能性あり

・増配と考えるのであれば2,700円前後で購入したい

今回の記事を参考にして、適切なタイミングで投資できるようになりましょう!

本記事はSBIホールディングスの決算報告から引用しております。

なお、銘柄分析については、以下の記事で解説していますので、ぜひご覧ください。

SBIHD

証券・銀行・保険などの「金融サービス事業」や資産運用サービス事業を行う「アセットマネジメント事業」などを中心に事業を行っている企業。私も使用しているSBI証券なども金融サービス事業に含まれます。

新生銀行へのTOBでも話題になった企業ですね。

指標分析

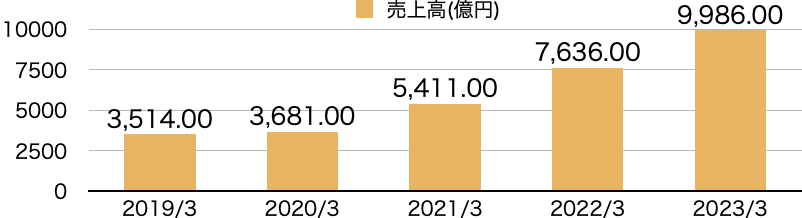

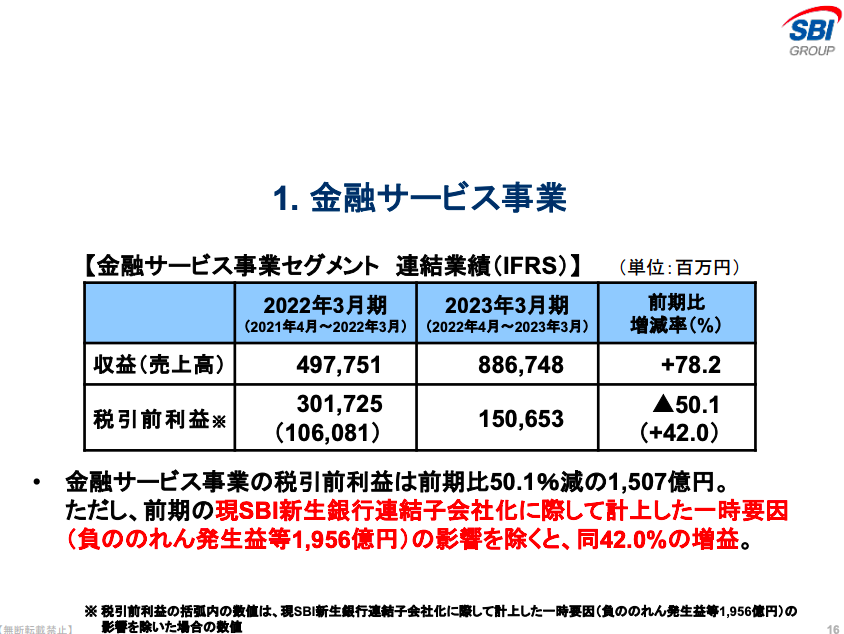

売上高【評価:○】

売上高は、右肩上がりで上昇しており、特に金融サービス事業の伸びが著しいです(昨年度比78.2%増加)。

個人的には来年の新NISAでさらに売上が増加すると見込んでおります。

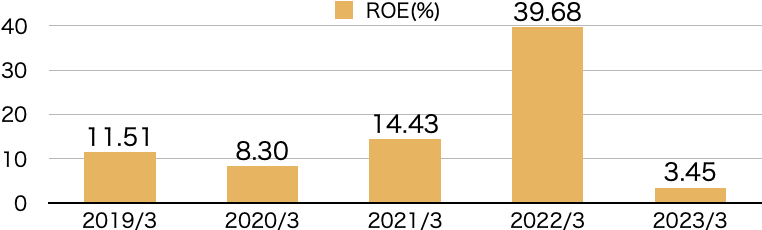

利益率(ROE)【評価:×】

2022/3期は新生銀行買収による一時的な上昇がありましたが、その影響を除いても金融サービス以外の損失が大きく、ROEも低下しております。

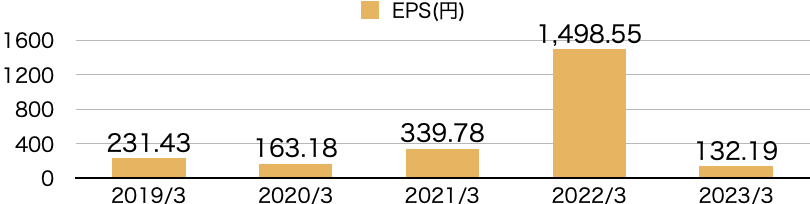

EPS【評価:×】

昨年度の新生銀行買収影響を除いても減少となっております。こちらもROE同様に各種損失(海外投資事業、暗号資産事業)が影響しております。

PER【評価:△】

過去5年のレンジは1.8から22.9で推移しており、昨年度末(2023/3)のEPSから現在(2023/5)のPERを算出すると、20.5となり割高な状況です。

しかし、来年度の予想を出していない状況ですので、来年度のEPS予想を注視する必要がありそうです。

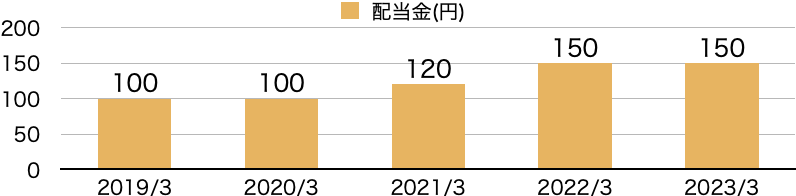

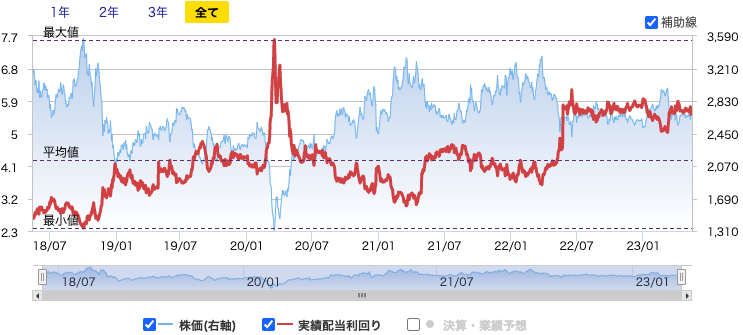

配当利回り【評価:○】

EPSの減少もありましたが、なんとか配当は150円がキープされました。後述しますが、金融サービス事業の収益伸長が影響しています。これにより配当利回りは5.55%(税引前)となり、高配当となっております。

また、配当利回りの5年間の推移が2.38から7.60%となっており、ここからも現在の配当利回りが高いことが判断できます。

マネックス銘柄スカウター|マネックス証券

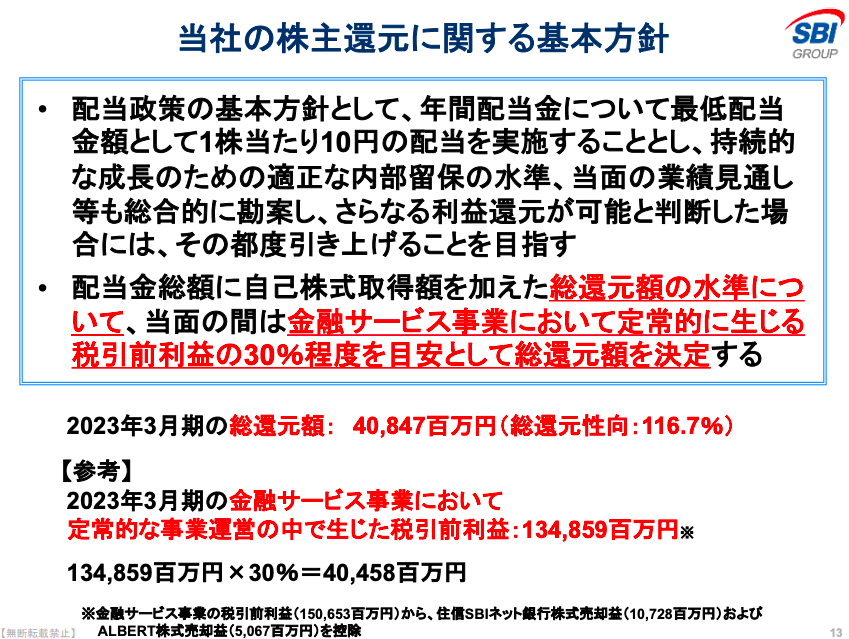

配当性向【評価:○】

配当性向については、金融サービス事業の税引前利益の30%程度と明記されております。

金融サービスの税引前利益は以下の通りで、新生銀行の影響を除いても42%増加しており、来年の新NISAやネオモバ統合によりさらに利益は増加していくものと予想しております。

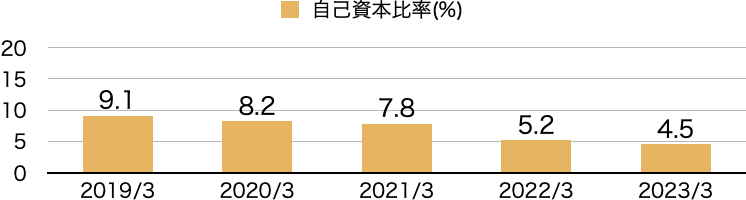

自己資本比率【評価:△】

自己資本比率が下がっています。また、新生銀行の非上場化や公的資金返済のための資金は銀行からの借入と報道がありましたので、今後も自己資本比率は低下していくものと考えます。

フリーCF【評価:△】

新生銀行を買収した2022/3期ではプラスになりましたが、そのほかの決算ではマイナスとなっております。今後も新生銀行の非上場化などに伴いマイナス維持であることが想定されますが、逆を言えば経営方針に沿って資金を活用しているとも考えられますので、新生銀行を取り込んだ効果を早期に利益還元して欲しいです。

まとめ

・配当維持!

・新NISAやネオモバ統合で増配の可能性あり

・増配と考えるのであれば2,700円前後で購入したい

配当方針として金融サービス事業の30%が明記され、当事業も昨年度から増益となっております。また、来年のNISAやネオモバ統合による更なる増益が見込めるため、増配と予想しております。

私と同様に増配する想定であれば、現在の配当利回り5.55%は非常に高い水準ですので、2,700円前後で購入したいところです。

ただし、他企業と異なり今年度の業績予想が全く出ていないため、一定のリスクは内在しております。四半期ごとの決算を適宜確認しながら、徐々に投資する方針でも全く問題ないと考えます。

以上、この記事が皆さんの投資の助けになれば幸いです。

コメント