こんにちは、ととです。

高配当投資を続けていますが、実際のポートフォリオはどの程度高配当に投資しているのか、また、現金の比率はどの程度残しているのかなど、気になることもあると思いますので、今回の記事で私のポートフォリオについて解説します。

また、今後の方針(主には新NISAへの対応)を踏まえて、現在のポートフォリオをどのように変化させていくのかも併せて解説していきます。

・PFの高配当株の割合は67%

・新NISAは成長投資枠から埋めていく

・新NISAの原資は現行NISAの投資信託

ポートフォリオ(PF)

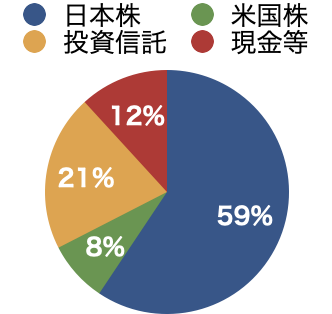

私のPFです。日本株と米国株の高配当銘柄に投資してきましたが、合算すると全体の67%の割合となっております。

ちなみに、米国ETFも所有していますが、規模はそこまで大きくない(1%未満)ため、米国株に含めております。

次に投資信託ですが、全体の21%を占める規模で所有しております。投資信託の内訳は、日本、米国、先進国、新興国に分散しており、その中でも米国への割合が最も高いです。

今の高配当投資の投資方針になってからは積極的に購入していませんが、投資を始めた時に購入した分や、ジュニアNISAでの投資分となります。

ジュニアNISAは投資信託ではなく、ETFに投資したかったですが、楽天証券でNISA口座を作っていたため、主要ETFに投資できず、泣く泣く投資信託に投資している状況です。

最後に現金の比率は、最近の日本株高騰と円安により、日本と米国の個別株に投資できていないため、割合としては高めの12%です。

現金の割合については、一つの考え方として、39歳であれば現金の割合は39%のように、年齢と同じ割合を確保する案があります。

一般的に資産形成するのであれば上記の考え方がリスクとリターンのバランスが取れていると思うのですが、私のようにFIREを目指すのであれば、リスクを高める必要があります。

私の場合は、高めたリスクに対しては、ワイフの現金割合を高めることでバランスを取っています。幸いにもワイフは私ほどリスクを取らないので、一定の現金を確保してくれています(ありがとう)。

新NISAへの対応方針

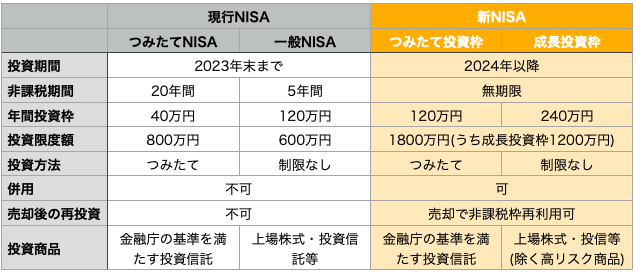

現在のPFを踏まえ、来年度から始まる新NISAへの対応を検討していますが、まずは年間240万円の成長投資枠への投資を優先していきたいです。

成長投資枠では個別株への投資が可能であるため、配当金を増加させるために有効であると判断しています。

なお、年間の成長投資枠を全て使い切ったらつみたて枠への投資を検討していきますが、年後半であれば、来年の成長投資枠分に現金保有するつもりです。

ちなみに、成長投資枠240万円の原資ですが、もちろん給与などでは全て賄いきれません!(給料あげたい。。。)

そのため、現行NISAで購入していた投資信託を売却して、原資の一部に補填します。元々投資信託は配当金を出さないため、今の投資スタイルとはマッチしないと考えていたので、いい機会です。

非課税期間を最大限活用するために、2024年の投資には2023年で非課税期間が終了する2019年の一般NISA分を活用していきます。

まとめ

現在のPFと投資スタイルから大まかな今後の投資方針が明確になりました。

新NISAは非課税期間が無期限になるので、なる早で投資枠を埋めることで非課税のメリットを最大限に享受していきたいと思います。(投資は余剰金の範囲で!)

・PFの高配当株の割合は67%

・新NISAは成長投資枠から埋めていく

・新NISAの原資は現行NISAの投資信託

以上、今回の記事が皆さんのお役に立てれば幸いです。

コメント